私募股权

1、私募股权(Private Equity,PE),是一种金融资产,是既可以做投资的工具,又可以做融资的工具。私募股权是指向社会特定对象,如有风险辨别和承受能力的机构或个人募集资金,投资于非上市股权或者上市公司非公开交易股权的一种投资方式。

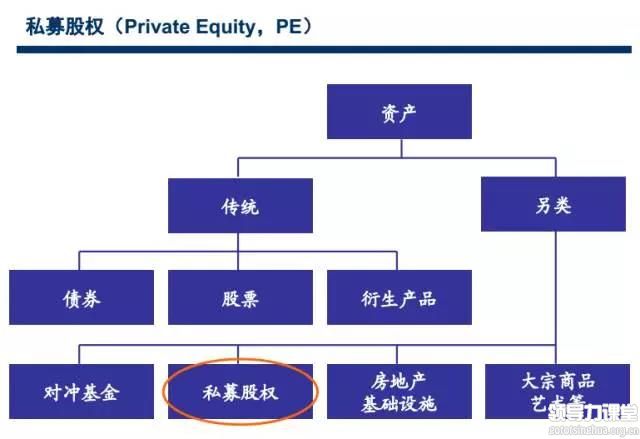

2、金融资产分为两类,一类叫传统资产,一类叫另类资产。传统资产分为债券、股票和衍生产品三类,衍生产品在国内统称为期货,但其实它不只是指期货,还包括期权、远期、互换。除了这三类的其他资产叫做另类资产,包括对冲基金、私募股权、房地产基础设施以及大宗商品艺术等。

对冲基金(hedge fund):是采用对冲交易手段的基金,也称避险基金或套期保值基金。这里的“对冲”就是指“风险对冲”,一般通过做多或做空来对冲风险。

做多是指预期未来价格上涨,以目前价格买入一定数量的股票等价格上涨后,高价卖出,从而赚取差价利润的交易行为,特点为先买后卖的交易行为。

做空是指预期未来价格下跌,将手中股票按目前价格卖出,待行情跌后买进,获利差价利润,其特点为先卖后买的交易行为。

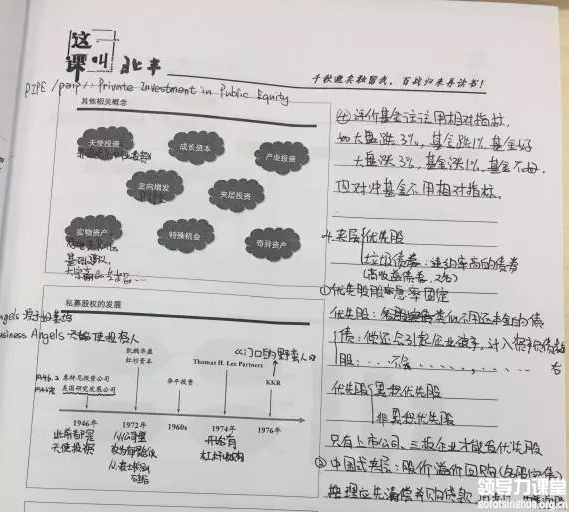

3、私募股权分为创业投资和杠杆收购两类。创业投资是投资非上市企业,起源于天使投资。而杠杆收购和一般收购有所区别,是利用融资杠杆,故又叫融资收购,杠杆越高,风险越高。

4、金融学中两个重要的概念:

A、逆向选择:是指由交易双方信息不对称和市场价格下降产生的劣质品驱逐优质品,进而出现市场交易产品平均质量下降的现象。

B、道德风险:即“从事经济活动的人在最大限度地增进自身效用的同时做出不利于他人的行动。” 或者说是:当签约一方不完全承担风险后果时所采取的自身效用最大化的自私行为。

5、目前中国的PE尚处于初期,未来还有很大的发展。目前中国存在“两多两难”现象:民间资金多,投资难;中小企业多,融资难。其最根本的问题在于我们国家的金融体系存在严重的结构性失衡。

6、一般的金融体系分为两大块:直观来讲,一个叫商业银行,一个叫资本市场。专业地来讲,叫间接金融和直接金融。商业银行是间接金融,资本市场是直接金融。间接金融和直接金融的区别在于投资者与融资者之间是否是一对一的关系。

学员笔记:PE190班副班长兼学习委员 沈格格

7、中国金融体系存在的严重的结构性失衡在于间接金融比重太高,直接金融比重太低。

8、未来中国企业金融的三大趋势:直接融资为主,间接融资为辅;股权融资为主,债务融资为辅;私募融资为主,公募融资为辅。

私募融资有三个条件:一是合格投资者,即有相应风险识别能力和风险承担能力的投资者,包括专业的人、有钱的人、相关的人;二是个数有限的投资者;三是不得公开宣传。核心是合格投资者。

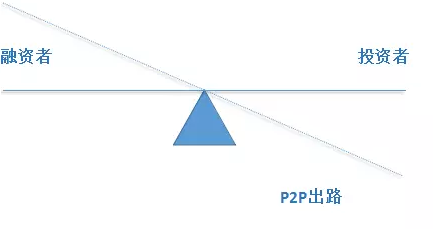

9、在中国,P2P为什么会失败,主要是因为其违背了金融的根本规律。

金融/投融资的跷跷板原理:融资者和投资者两端,一端门槛低了,另一端门槛一定要高。

P2P融资者和投资者两端门槛都低,所以会失败,出路在于要提高融资者的门槛。

10、境外成熟资本市场通常是以私募市场、场外市场为基础发展壮大起来的。我国资本市场在过去20多年中,主要围绕交易所市场和公募市场展开,私募市场刚刚起步,发展空间和潜力巨大。

11、投贷联动是指银行业金融机构以“信贷投放”与本集团设立的具有投资功能的子公司“股权投资”相结合的方式,通过相关制度安排,由投资收益抵补信贷风险,实现科创企业信贷风险和收益的匹配,为科创企业提供持续资金支持的融资模式。

第一批投贷联动试点地区包括北京中关村国家自主创新示范区、武汉东湖国家自主创新示范区、上海张江国家自主创新示范区、天津滨海国家自主创新示范区、西安国家自主创新示范区。

第一批试点银行业金融机构分别是:国家开发银行、中国银行、恒丰银行、北京银行、天津银行、上海银行、汉口银行、西安银行、上海华瑞银行、浦发硅谷银行。